①日本企業は短期的な収益を圧迫しても中期的に価値を生む投資を行っている場合がある。

②その様な投資をProject ROIで評価した場合、会計上の償却年数と経済価値の持続期間で考えた場合で利益率に大きな差が現れる場合がある。

③企業は短期投資家が求める短期的なP/Lの話に終始するのではなく、長期のキャッシュフローがどの様に創出されるかという視点で話すことが重要である。

企業の皆様とお話をしていると、投資家に対して長期的に価値のある投資であることを説明するのに、どのような指標を用いるのが適切か悩まれている場面が多いと感じます。ROEにしてもROICにしても正しい使い方をすれば、企業のKPIとして問題はないのですが、その指標を改善することだけを考えると本末転倒な使い方をする可能性もあります。また、このような指標では表現しきれない長期で価値の出る投資もあるわけです。

欧米の企業のIRの場面では、完璧にコーポレートファイナンスを理解し、何が株主にとって企業価値の最大化に繋がるかということを理解して説明を行っています。日本企業は投資家が企業価値を評価する際に使っている考え方ではなく、企業の論理で説明を行っているため、本来は価値のある投資の意味を伝えきれていない場合があります。

例えば、多くの企業の投資では会計的な法定耐用年数を超えて使用できる機械設備への投資があります。これらへの投資を行う場合、会計的な利益は減価償却費により目先数年利益が抑えられるものの、償却終了後、経済的に利用可能期間を考えると十分な利益が出るという投資もあるわけです。日本の経営者は短期的な利益を上げるだけでなく、このように長期で見て価値が出ると考えられる投資を、業績的に余裕のある時期に行っている傾向があります。本来長期の投資家からすると、このような投資は企業価値を上げるのですが、企業からの説明では当面の償却費が増えることなどが説明され、長期的に見て競争力向上につながるという定性的な説明に終わっている場合があります。私は、会計的な償却期間と経済的に利用できる期間が異なる投資を行う際には、Project ROIを意識した説明が望ましいと考えています。また、財務分析で用いる指標はどれも一長一短があります。どのような指標を用いる場合でも、その長所短所を理解し誤解を受けないような説明を行うことが重要なのです。

少し例を挙げて説明したいと思います。

まず、Project ROIは以下のようにして計算されます。

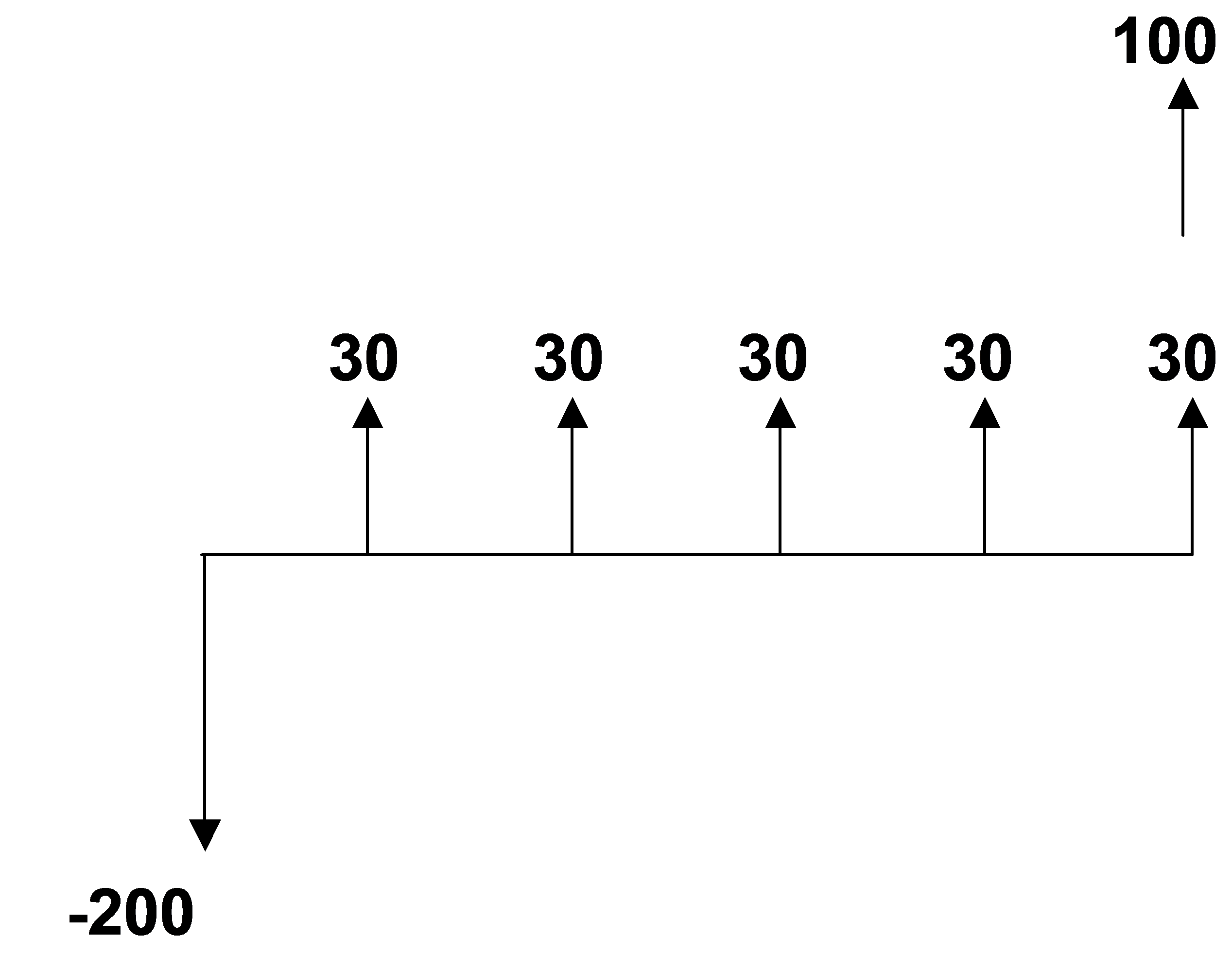

ある会社が200の初期投資を行ない、5期に渡って企業活動を行ない毎期30の回収があり、最後に初期投資した資産を売却し100の回収を行なう場合は下記の図のようになります。

このプロジェクトのIRRは、Excelを用いると簡単にIRR = RATE(n, PMT, -PV, FV)で求められ、RATE(5, 30, 200, 100)=6.2%と計算されます。

企業の投資と回収のサイクルを考えると様々な時期に様々なプロジェクトの投資が行われ、このようなプロジェクトの束でキャッシュフローとバランスシートが形成されているといえます。

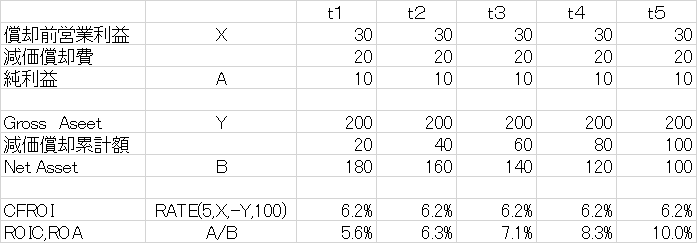

企業の収益性を評価する手法としてはCFROIやROIC、ROAといった指標がありますが、これらは一定の割り切りの下、企業をプロジェクトの束とみて、そのIRRを求めようとしていると理解できます。

下記の要は上記の減価償却費を加えてCFROI、ROIC、ROAを比較したものです。

もちろん、通常の企業活動では設備投資の波はあっても毎年一定量の設備投資を継続的に行ないますから、以下で示す例のように期中に一回しか設備投資が行なわれないというようなケースは実際には起こりえません。しかし、設備投資の波が大きい企業にとってはROICやROAは変動が大きくCFROIは企業の収益性をより正確に現しているといえます。一方、CFROIの問題点としては計算過程が複雑すぎるという欠点があります。

ところで、この投資は5年目に回収を非償却資産の回収を行うという前提ですが、後1年間30の回収があり、6年目に非償却資産を回収したとすると、IRRは8.2%へと上昇します。

ここで大切なのは、企業が行なっている投資をプロジェクト毎の投資と考えた場合、投資額とそこから得られるCFを考えるだけでなく、そのプロジェクトの経済的価値の持続期間を考えることがプロジェクトの収益性を評価する上で重要なのです。日本の企業は欧米の企業に比べて短期的な収益よりも長期での競争力向上に資金を振り向けているケースがあります。この様な場合にはその投資の回収期間が法定の減価償却期間よりも長い場合があり、その場合は短期的に見ると会計上の回収額が小さく見えても、そのプロジェクトの回収期間を考慮してIRRを考えると実は収益性の高い投資を行なっているという場合もあるわけです。つまり、減価償却の期間と経済的価値の持続期間は異なるのでその事を評価しないと真の収益性は解らないわけです。

投資家は1つ1つの経済的価値の持続期間を測定することが難しいため、会計上の減価償却期間で計算します。しかし、本来的には企業が行うプロジェクト毎の回収期間を理解し、それをモデルに反映するのが理想的であり、これは企業が説明を行わないと理解できないわけです。

長期投資家は、P/Lの予想を行なって結果としてB/Sを計算するのではなく、プロジェクト毎に必要な投資と適切なB/Sを考え、その結果として導き出されるP/Lを考えます。そして、その結果として生み出されるキャッシュをどの様に分配していけるのかというプロセスで企業の長期戦略を評価していくわけです。

企業が行なう投資は無数のプロジェクトの集まりですが、そのプロジェクトから得られるリターンを考えるときに、マージンと投下資本回転率中心に考えるだけでなく、経済的価値の持続期間の考え方を入れることでプロジェクトの収益性をより適切に評価できるようになります。

投資家は本来、企業が主体的に投資の回収期間をどの様に変えようとしていっているかを注意深く確認する必要があり、企業も投資の回収期間を意識的にコントロールしていく事が必要なのです。

日本企業が行っている短期的には投資効率は低いが長期的に見た場合、競争力を向上させると考えている、企業経営者が感覚的に正しいと思って行なっている投資は、それが経済的価値の持続期間で見たProject ROIで考えた場合どの様な意味があるのかを理解しておくことが必要なのです。

企業は投資家の考え方が短期的だという前に、短期視点の投資家の土俵に立った説明を行うのではなく、長期のキャッシュフローで見て投資がどの様な意味を持つのかを説明していく事が重要なのではないでしょうか。

ご意見ご感想を送信する