私は、ケイ・レビューで述べられているようにショートターニズムを「投資家と経営者が長期的利益の犠牲のもとに短期的利益を重視すること」と捉えていますが、日本におけるショートターニズムを考える上で気になるアンケートがありました。生命保険協会では、株主・投資家の立場から、企業による株式価値向上に向けた取り組みについて、昭和 49 年度より 42 年間に亘り継続的に調査を行っており、今年も3/23にその結果を公表しています。

(株式価値向上に向けた取り組みについてのアンケート調査)

その中で、企業と投資家の建設的な対話に際して投資家が特に注意すべき点として、企業は「短期的なテーマのみに基づく対話の実施」という点を挙げています。これは常に企業から主張されている点です。「短期志向の経営は企業価値を損なう、ROEはレバレッジを上げることによっても達成でき企業価値の向上に必ずしもつながらない」など企業からは常々このような主張がなされてきました。しかし、その他のアンケート結果をみていくと、企業から出ているこの主張はそのベースとなる前提に問題があると感じるのです。

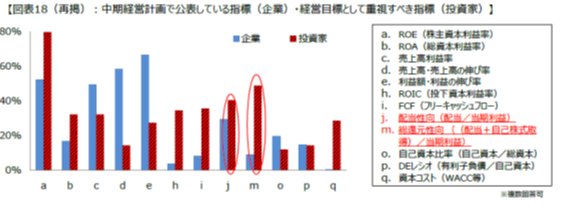

まずは、図表18中期経営計画で公表している指標(企業)・目標として重視すべき指標(投資家)です。

さすがにROEに関しては半分強の企業が目標として掲げるようになりましたが、企業の目標としては利益の伸び率、売上の伸び率がROEを上回っています。それらを目標として掲げるべきと考えている投資家は2割に過ぎません。投資家はそれよりも配当性向・総還元性向や、FCF、ROIC、資本コストなどを目標として掲げることを望んでいます。アンケート結果をみると企業は、配当性向は考えているものの、総還元性向やFCF・ROIC・資本コストに関してはほとんど意識を持っていません。つまり、ROEはISSの議決権行使に関する賛否基準に挙げられるなど必要に迫られ目標には掲げているものの、そのベースとなるROIC(投下資本利益率)や資本コストに関しては意識を持っていないのではということが疑われるわけです。

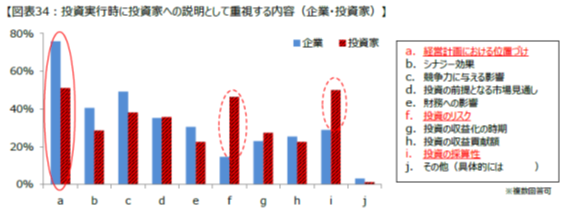

さらに驚くのは、図表34投資実行時に投資家への説明として重視する内容(企業・投資家)という質問です。

企業は投資家同様、経営計画における位置づけを最も重視していますが、投資家がそれに次いで重視している投資リスクや投資の採算性に関しては説明すべき内容として重視していません。

これでは、投資家が不満を持つのは当然です。ROEを重視してROICや資本コストを重視せず、経営計画としての位置づけだけを重視し採算を顧みない投資を続けたらどうなるでしょうか?それは企業が懸念している長期的な企業価値につながらない行動を企業が自ら行うことになるわけです。生命保険協会の調べによるとたしかにROEは日本が8.0%、米国が15.3%と日本が低いのですが、総資産回転率は日本0.9に対して米国は0.8と大差なく、財務レバレッジは日本2.6に対して米国2.2と日本の方が高くなっています。日本企業に収益変動が米国よりも大きいことを考えると、日本企業のレバレッジは全体としては既に高すぎると言え、ROEの改善には売上高純利益率の改善が何よりも重要であることは言うまでもありません(日本3.6%、米国8.8%)。

また、資本コストに対して自社のROE水準はどうかという質問に対して、約4割の企業は上回っていると答えており、同程度・下回っているはそれぞれ2割となっています。しかし、自社の資本コストを計算している企業は水準を回答した企業の中でも4割を下回っています。つまり多くの企業は自己評価ではしっかり稼いでいると考えているものの、自社の資本コストを考えることもなく投資を実行しているわけです。

また、取締役会の議題として重点的に取り上げたいテーマとして投資家は経営目標・指標の適切性を最も重視していますが、企業は戦略立案などと同程度に考えています。

これらの結果を見る限り、投資家は長期的に見た企業価値の上昇を期待しており、その1つの形としてROEを挙げているわけですが、企業は依然として投資採算に関する意識が不足しており当面の戦略立案やオペレーションに意識が向きがちであるという姿が見えてきます。そのようなスタンスが改善しないままROEを目標にすると、たしかに長期的には見た場合、単純なレバレッジ拡大や、一過性の利益増を狙った在庫の積み増しなど正しくない戦略をとる可能性もあるかもしれません。

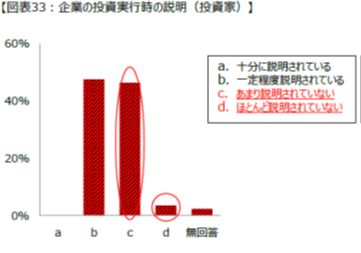

しかし、投資家がROEを目標に掲げるべきとしているのは、短期的な数字合わせを求めているわけではありません。あくまで投資家から預かった資金を有効に活用して企業価値を上げて欲しいわけです。長期的視点に立った投資を行うことで短期的に会計上の利益が抑えられたとしても長期投資家が慌てることはありません。しかし、短期的な効果が説明できないだけで、長期的に見た価値向上も説明できない投資を投資家は長期視点での投資とは考えません。企業が投資を実行する時の説明が十分になされていると考えている投資家はほぼ皆無(図表33)であり、あまり説明されていない、ほとんど説明されていないと考えている投資家が半数を占めているという事実は大変重いと言えます。

これは、企業が投資を行う際の説明が経営計画における位置づけに偏り、投資採算性の説明が不十分であることに起因していると考えられます。

ショートターニズムに走る企業も、アクティビストに狙われる企業もその特徴はファイナンス理論を踏まえていないことにあります。ショートターニズムは企業が投資家の視点を理解し、明確な方針を持っていれば起こりえないものです。つまり、ショートターニズムの正体はファイナンスや資本コストの意識が欠如した場合の企業活動自体にあるわけです。また、本当の企業価値の理解にかける投資家の主張に対してはファイナンス理論を踏まえた説明により、理路整然と反論する義務が企業にはあるはずです。企業はショートターニズムによる企業価値の既存を避けるためにも、このアンケート結果を深く受け止め、長期投資家の理論を踏まえた開示・説明が必要といえるでしょう。

関連記事はこちら

- 株主至上主義はショートターニズムにつながるか 2016年02月01日

ご意見ご感想を送信する